I fondi flessibili sono quei prodotti finanziari che grazie alla libertà di movimento lasciata al gestore possono passare dal detenere 0% fino al 100% di quota azionaria al proprio interno. Un po’ più contenuta questa oscillazione nei fondi flessibili prudenti un cui la quota di azionario oscilla tra il 35% e 50%.

Questi prodotti che hanno riscosso un certo successo e un’ampia diffusione tra i risparmiatori, grazie proprio alla delega e alla libertà lasciata al gestore di investire nelle asset class che ritiene più opportune a seconda dei momenti di mercato.

In effetti sarebbe il prodotto ideale, delegare ad un gestore e quindi ad un esperto di una società di gestione di una grande banca che con tutti gli studi ed analisi, le risorse economiche a disposizione e la sua esperienza si ha l’auspicio che possa vendere prima dei crolli o acquistare quando il mercato è basso. In definitiva è ciò che ogni investitore desidera per i propri risparmi.

Vediamo quindi come è andata durante questo crollo causato dal COVID 19 grazie a questa analisi elaborata da Quantalys.

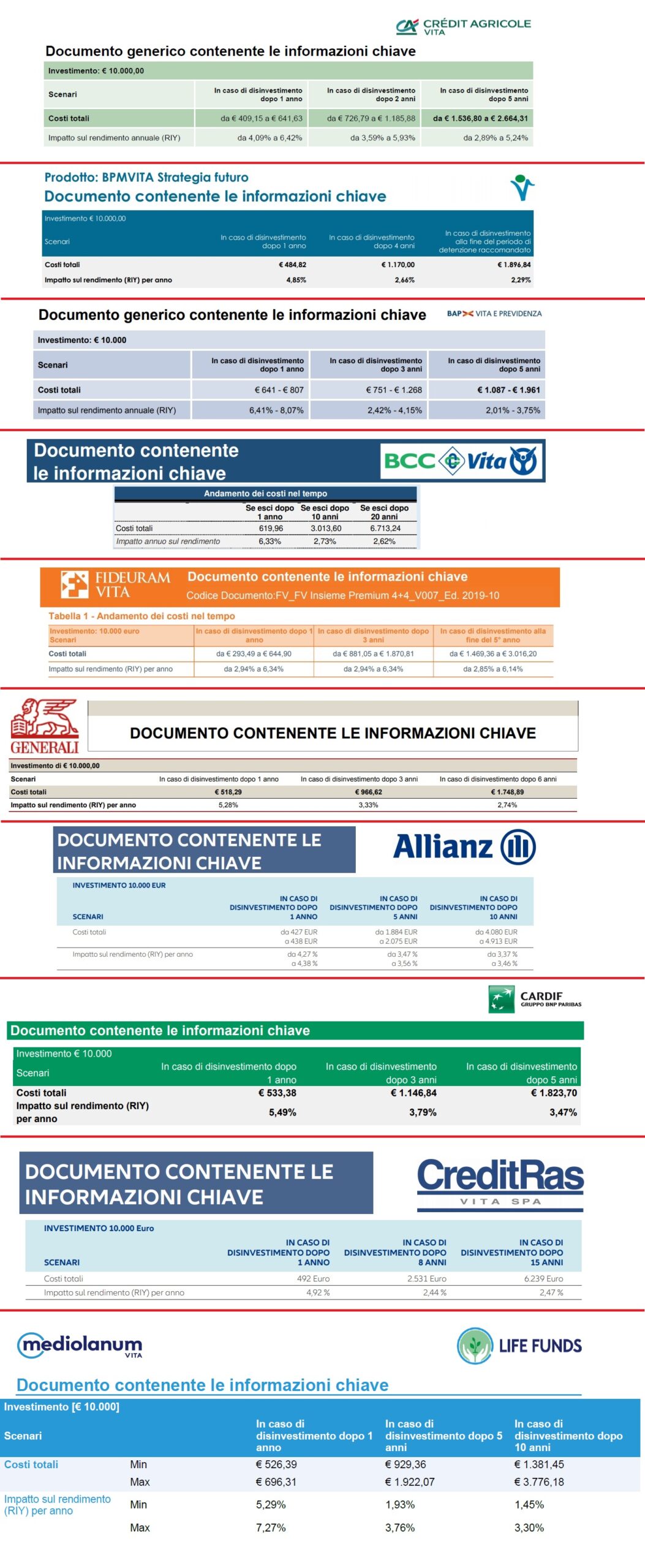

Il grafico riportato qui di seguito riporta l’andamento delle categorie flessibili dal 19/02/2020 al 10/04/2020. I Flessibili Europa sono stati i primi a raggiungere il bottom del mercato, il 18 Marzo; il 23 Marzo hanno raggiunto il punto di minimo i flessibili Dollaro US, i Flessibili prudenti globale e i Flessibili prudenti Europa. Il minimo dei Flessibili globale Euro, invece, è stato toccato lo scorso 5 aprile. Con perdite comprese tra il 14% e il 22%

La tempesta innescata dal Covid–19 ha fatto si che, comunque, tutte le categorie dei Flessibili abbiano bruciato i guadagni degli ultimi 5 anni: tutte le categorie, infatti, tornano in territorio positivo solo se abbracciamo un orizzonte pari ad almeno 8 anni.

Ma cosa succede se prendiamo in considerazione un asset allocation fissa al 50% azionaria e 50% obbligazionaria? In parole povere un portafoglio bilanciato che non ha fatto nessuna scelta di mercato durante gli ultimi 5 anni oppure 8 anni?

Dal grafico possiamo vedere ad oggi come si è comportato il mercato a 5 anni e quali sono stati i risultati di due semplici ETF che replicano tali mercati come ad esempio il Ishare MSCI World e Ishare Aggregate Bond. Mentre il drawdown è stato similare ai fondi flessibili con una perdita di circa il 20% durante l’ultima crisi del coronavirus, su 5 anni il rendimento del mercato e degli ETF ha ottenuto una performance positiva cumulativa del +17,39% e un risultato medio annuo di gestione del +3,25%.

Se allunghiamo il periodo di investimento a 8 anni che è il tempo necessario per i fondi flessibili per iniziare a vedere risultati positivi complessivi dell’ordine qualche punto percentuale, vediamo che gli ETF hanno ottenuto una OTTIMA performance segnando un +76,14% e un ritorno medio annuo del 7,33%

Se ad indovinare il mercato non ci riescono i gestori delle più grandi banche e il risultato dei fondi flessibili ne è la prova provata, forse bisogna disattivare quel bias comportamentale nei piccoli risparmiatori che credono di essere in grado di prevedere il futuro e invece giocano con esso, investendo in maniera decisamente artigianale (per utilizzare un eufemismo) rispetto a chi lo fa per mestiere.