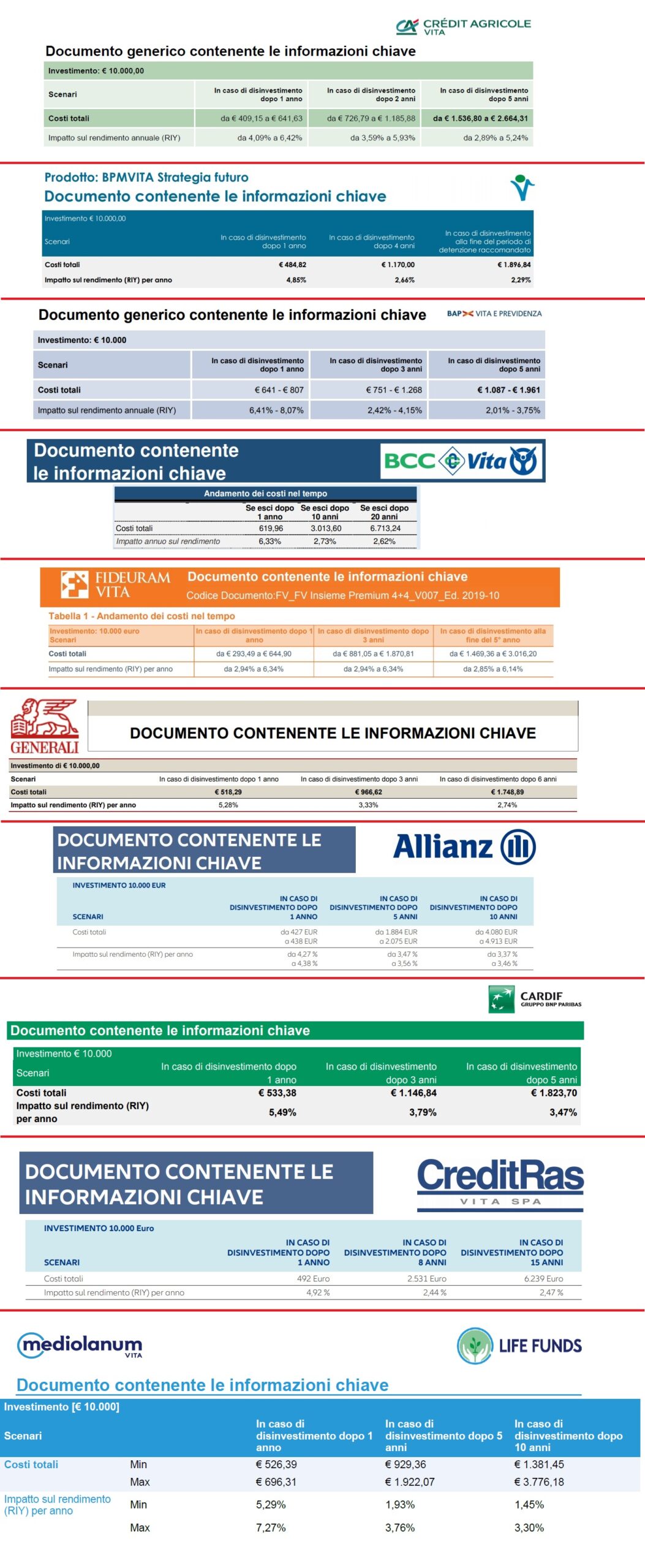

POLIZZE UNIT LINKED: Quando la borsa sale si guadagna poco o nulla, quando la borsa scende si perde il doppio. Le polizze unit linked sono prodotti d’investimento oramai diffusi sia tra gli assicuratori, ma soprattutto presso gli sportelli bancari e le reti do consulenti finanziari. Molto apprezzate dagli italiani perchè il nome polizza evoca da sempre sicurezza e stabilità. Sembra quindi essere lo strumento ideale per proteggere i propri risparmi. Tra le leve di vendita troviamo l’esenzione dalle tasse di successione nel caso il cliente possieda asset superiori al milione di euro, l’impignorabilità e insequestrabilità delle somme, nel caso in cui il sottoscrittore abbia delle noie di tipo legale e in ultimo ma non meno importante il rendimento garantito. Da qualche hanno tuttavia le polizze cosidette a gestione separata, per intenderci quelle a capitale e a rendimento garantito hanno lasciato spazio alle nuove polizze ramo 3, le polizze UNIT LINKED. UNIT LINKED significa che la polizza è un contenitore di altri strumenti finanziari ovvero fondi comuni d’investimento e sicav che a loro volta acquistano azioni e obbligazioni sul mercato. Proprio per questa configurazione, le polizze UNIT LINKED sono soggette all’andamento dei mercati come qualsiasi altro strumento finanziario e quindi non hanno più quella caratteristica di protezione del capitale dal saliscendi dei mercati. Ma perché spesso le polizze sono tra gli strumenti meno efficienti? Come si può notare dalla foto che ho allegato, su 10 polizze unit scelte a caso facendo una rapida ricerca su Google (ma vi invito ad effettuare una vostra ricerca autonoma), sul documento KID (key information document) obbligatorio per legge si può notare che hanno costi ricorrenti che variano tra il 3% e 5% all’anno, mantenendo ad esempio l’investimento per 5 anni. Ogni polizza solitamente prevede vari profili di rschio, moderato, equlibrato e aggressivo e che avranno rispettivamente una quota azionaria del 30%, 50% 70%. A questo punto per semplicità ipotizziamo che il cliente scelga un profilo equilibrato con costi medi del 3,5% all’anno. Come sappiamo la parte obbligazionaria area EURO ad oggi ha rendimenti negativi o pari a zero su tutte le durate fino a 10 anni con rating INVSTMENT GRADE (superiore a BBB) e quindi sul 50% dei vostri rispami avrete un rendimento negativo del 4% determinato dalle commissioni. Va da se che per pareggiare il conto le borse mondiali devono crescere almeno ogni anno del 7% per rivalutare l’altra metà dei vostri risparmi. Quindi con un mercato favorevole per 5 anni consecutivi e una borsa che cresce del 35%, il cliente avrà semplicemente coperto i costi dell’intero portafoglio senza aggiungere valore. Per iniziare a guadagnare qualcosa i mercati dovrebbero crescere almeno di una percentuale superiore all’7%, ma statisticamente negli ultimi 200 anni crescono mediamente del 6,7% all’anno al netto dell’inflazione. Ma cosa succede se le borse vanno male? A quel punto il pesante aggravio commissionale su tutto il portafoglio pari almeno al 17,5% si andrebbe ad aggiungere alla perdita di valore delle borse. Ecco perché spesso con prodotti di questo tipo anche in un contesto di borsa favorevole va già bene se il sottoscrittore si riprende i soldi propri. A nulla vale la motivazione di vendita relativa all’agevolazione fiscale sul prodotto. Le tasse di successione in linea diretta fino a 1 milione sono esenti e sull’eccedenza vi è un imposizione del 4% sul patrimonio. Quindi per avere un beneficio, in via esemplificativa l’assicurato dovrebbe morire entro il primo anno, perché per ogni anno aggiuntivo ci sarebbe una ricorrenza di costi ingiustificata. Stesso discorso per la caratteristica di impignorabilità e insequestrabilità che difronte a problemi di tipo penale diventa nulla. Tra l’altro vi sono anche delle sentenze che dicono che per essere impignorabile la polizza non deve avere un carattere finanziario altrimenti viene assimilata a tutti gli altri depositi bancari, ma deve necessariamente appartenere alla categoria ” Ramo 1” oramai introvabili. La compagnia assicurativa e/o la banca in ogni caso avranno prodotto importanti fatturati commisionali, ecco perché in realtà le polizze UNIT LINKED sono molto apprezzate dagli intermediari, ma alla scadenza molto meno dagli Italiani. N.B. tutto ciò descritto nel presente articolo si tratta di un opinione personale del titolare del sito, ogni risparmiatore è libero di verificare, informarsi ed avere una propria idea nel merito dei temi trattati. Le informazioni contenute in questo sito web non costituiscono un’offerta di vendita di titoli o una sollecitazione all’acquisto di prodotti finanziari.  Elenco dei link dove poter scaricare i KID completi delle polizze presenti nella foto: https://www.ca-vita.it/investimento/ca-vita-global-solution https://www.fideuramvita.it/documents/36630/65810/Documento_contenente_le_informazioni_chiave.pdf/50cd7734-0ed7-1156-3cc4-8dc8d1317241?t=1552043422178 https://www.cdinsurance.it/download/risparmio/Allianz_Target4Life.pdf https://bnl.it/rsc/SupportingFiles/Power_YOUnit_Prospetto_Informativo.pdf https://www.mediolanumvita.it/investimento/life-funds

Elenco dei link dove poter scaricare i KID completi delle polizze presenti nella foto: https://www.ca-vita.it/investimento/ca-vita-global-solution https://www.fideuramvita.it/documents/36630/65810/Documento_contenente_le_informazioni_chiave.pdf/50cd7734-0ed7-1156-3cc4-8dc8d1317241?t=1552043422178 https://www.cdinsurance.it/download/risparmio/Allianz_Target4Life.pdf https://bnl.it/rsc/SupportingFiles/Power_YOUnit_Prospetto_Informativo.pdf https://www.mediolanumvita.it/investimento/life-funds

POLIZZE UNIT LINKED: Quando la borsa sale si guadagna poco o nulla, quando la borsa scende si perde il doppio

Ultimi articoli finanziari

RICHIEDI UNA CONSULENZA A UNO DEI PRINCIPALI STUDI INDIPENDENTI ASSOCIATI NAFOP IN ITALIA