Questo 2022 è stato molto impegnativo. Erano decenni che bond ed azioni non si muovevano “all’unisono” in questo modo. Io e il mio staff, i nostri analisti e le nostre società di consulenza indipendenti siamo stati accanto a voi in questo percorso, cercando, di darvi qualche spunto di riflessione, per mantenere il focus sull’obiettivo di investimento e non lasciarvi condizionare dagli eventi di breve periodo.

La strategia di quest’anno, scarica di obbligazionario ad inizio anno e progressivamente implementata nel corso del 2022 man mano che i tassi salivano, ci ha consentito di limitare l’effetto down del reddito fisso e di prepararci per il meglio per l’anno prossimo. Anche la liquidità ha fatto la sua parte potendo negli ultimi mesi ribilanciare la parte azionaria che ha subito particolare pressione.

La grande attenzione ai costi degli strumenti finanziari utilizzati ha inoltre evitato di spendere inutili commissioni e di avere in pancia prodotti inefficienti, in modo da smarcarci da dispendiosi portafogli con “il freno a mano tirato” classicamente venduti dalle banche. Tutto ciò finalizzato a centrare l’obiettivo di protezione e rendimento che con ognuno di voi abbiamo insieme pianificato.

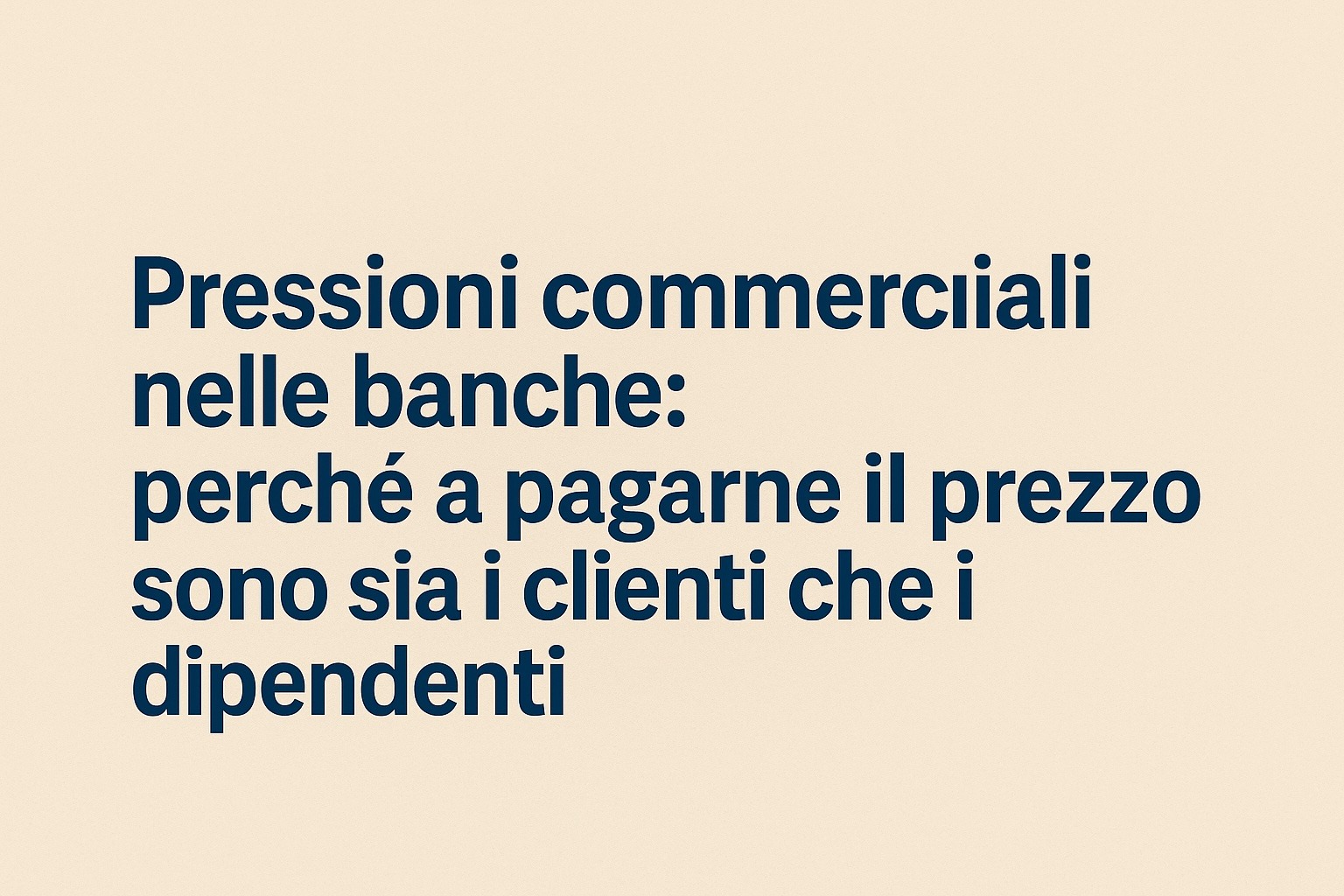

Obiettivi di rivalutazione che certamente verranno centrati. Agli attuali prezzi, le principali componenti del vostro portafoglio hanno i seguenti rendimenti impliciti cedole/dividendi:

v Obbligazionario Euro 4%

v Azionario USA 4,96%

v Azionario Europa 6,41%

v Azionario Cina 7,89%

v Azionario Hong kong 9,17%

v Azionario Giappone 4,97%

Cosa ci aspetta per il 2023?

Dalle nostre analisi, sui mercati nei primi due trimestri potrà esserci ancora volatilità. Tuttavia, è sempre più diffuso un consensus positivo degli analisti per un recupero sia del mercato azionario che obbligazionario nella seconda parte dell’anno. Complice un’inflazione che viene data in deciso calo.

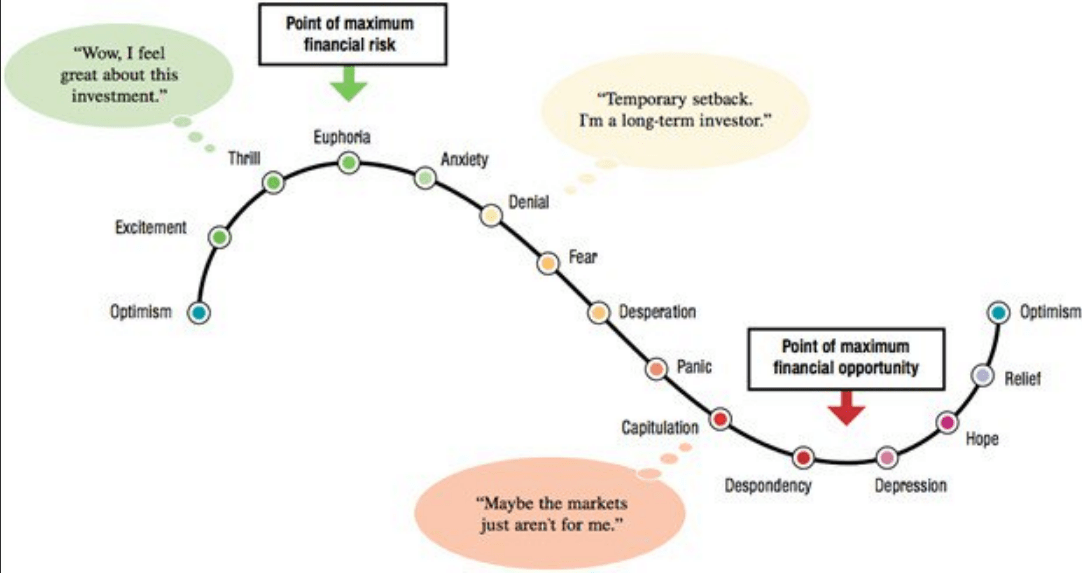

Concludo dicendovi che storicamente dopo ogni singolo peggiore anno sui mercati finanziari, altrettanto storicamente si sono ottenute le migliori performance. Se siamo investitori, oltre a comprare i titoli dobbiamo comprare tempo e pazienza. Altrimenti siamo solo risparmiatori, in questo caso il conto corrente va benissimo ma con la consapevolezza che a causa dell’inflazione, dopo 10 anni avrete un dimezzamento certo del vostro capitale. Allora decisamente meglio investire nell’economia reale, con diversificazione, prudenza e attenzione.

Tanti cari auguri di buone feste a voi e alle vostre famiglie.

Maximiliano Travagli