Illimity bank opinioni

E’ da qualche tempo che troviamo la pubblicità del conto deposito di Illimity Bank la nuova banca digitale fondata dall’ex AD di banca Intesa Corrado Passera.

Nell’attuale fase di lancio al fine di attrarre nuova clientela la banca promette rendimenti interessanti fino al 3,25% all’anno sui conti deposito. Ma è sicura, conviene? Ecco il mio punto di vista.

- La banca ha un CET Ratio del 48% che ovviamente la classifica come una banca super sicura. Ad inizio attività avendo costi ridotti ed essendo totalmente digital, grazie agli investimenti iniziali è naturale che risulti molto solida. Tuttavia non avendo una storia tale livello di sicurezza potrebbe degradare molto rapidamente proprio perché non ha delle attività consolidate. Il CET Ratio potrebbe peggiorare anche su istituti bancari molto grandi come Intesa Sanpaolo o Unicredit ma ciò può avvenire in maniera molto più lenta proprio perché hanno business diversificati in tutti gli ambiti finanziari e bancari.

- Veniamo al conto deposito. Esso è offerto in due principali modalità: vincolato fino alla scadenza e svincolabile. Ovviamente il deposito vincolato offre qualcosa in più, ma per la mia formazione professionale escludo a priori qualsiasi forma di investimento che non mi metta nelle condizioni di poter riavere il capitale in qualsiasi momento, sostanzialmente per due motivi. 1. Potrei avere un imprevisto di qualsiasi natura e debbo poter riavere i miei soldi non dopo 5 anni, nemmeno dopo 1 anno o 6 mesi, ma subito e senza penalizzazioni. Il secondo motivo è che trattandosi di una banca piccola se la sua sicurezza diminuisce devo poter spostare il mio capitale, altrimenti rischio di rimanere con il cerino in mano.

- La banca aderisce al fondo interbancario di garanzia. Quindi tutti i depositi sono garantiti fino a 100.000 euro. In ogni caso il fondo garantisce solo il capitale e non gli interssi maturati. Quindi rischio di effettuare un investimento a rendimento zero, fermo restando che in caso di default i tempi di rimborso sono un terreno inesplorato.

- Quindi se escludiamo il deposito vincolato, quello svincolato offre rendimenti da un minimo del 0,60% all’anno su un orizzonte temporale a 6 mesi, ad un massimo del 2,75% a 5 anni. Ovviamente al lordo della ritenuta fiscale e della tassa del deposito titoli, che si tramutano da un minimo dello 0,34% netto a un massimo del 1,835% netto. Attenzione, tutti i depositi riconoscono il rendimento alla scadenza, non vi è la capitalizzazione composta degli interessi, quindi un obbligazione di pari rendimento con cedole semestrali rende di più.

- Si precisa che la ritenuta fiscale sugli interessi sui conti deposito è pari al 26% a cui va aggiunto il prelievo dello 0,20% annuale sulle somme investite.

- Un altro aspetto molto importante è che il capitale è svincolabile e liquidabile in qualsiasi momento ma se non si aspetta la scandenza del conto deposito nessun interesse verrà riconosciuto dalla banca. Un ulteriore elemento da tenere in considerazione per non farsi ingolosire dal tasso a 5 anni.

Considerazioni finali. I conti deposito sono molto apprezzati da quella fascia di clientela che ha un profilo di rischio particolarmente basso, che vuole ottenere un risultato senza rischi. Ma tutti i conti deposito hanno molti rischi in pancia e troppo spesso i clienti non sanno o fanno finta di non sapere, lamentandosi solo a posteriori quando la frittata è ormai fatta. Allora è bene riepilogare i principali:

- L’investimento è garantito solo fino a 100.000

- Non sono garantiti gli interessi maturati

- E’ un investimento che concentra tutto il rischio sul paese Italia e in particolare su una start up.

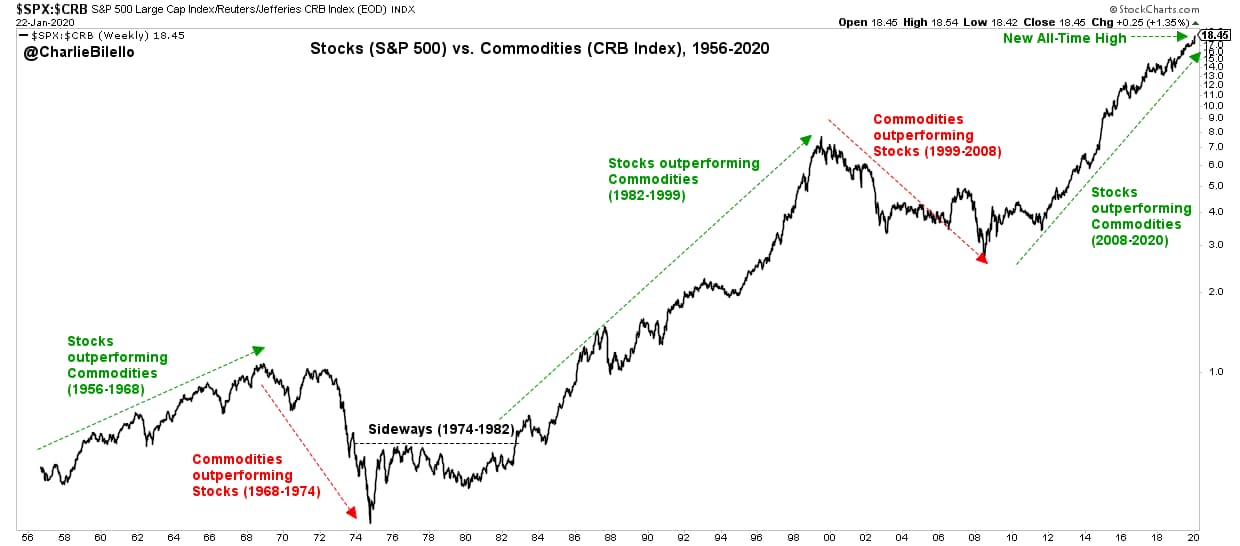

- Attualmente i tassi sono negativi, Vuol dire che ad esempio euribor ad 1 anno quota oggi -0,32%. Questo è il tasso con cui le banche si prestano la liquidità tra di loro, quindi non si capisce perché una banca debba pagare ad un privato un tasso positivo quando può prendere a prestito soldi da un’altra banca e restituirne di meno.

- I grandi investitori che desiderano un elevato tasso di sicurezza acquistano titoli di stato tedeschi a rendimento negativo. Gli stessi titoli di stato italiani a 5 anni rendono zero e dal mercato non vengono considerati altrettanto sicuri. Tutto ciò che rende di più è una speculazione soprattutto se il rischio viene concentrato sulle sorti di una singola piccola banca.

- Ad oggi le banche prestano denaro, come nel caso dei mutui, ad un tasso dell’1% all’anno per 20 anni. Va de se che se Illimity bank offre fino al 3,25% ai suoi prestatori di denaro, dovrà necessariamente effettuare investimenti molto più rischiosi per ripagare un tale interesse e al contempo ottenere redditività.

In definitiva sono molto rischiosi i conti deposito in quanto vi è una concentrazione del rischio su un singolo emittente, su un singolo paese su una singola valuta, nel caso di Illimity Bank su una start up. A mio avviso molto meglio strumenti diversificati a livello globale quotati e quindi trasparenti, dove ogni giorno si conosce la rappresentatività dei reali rendimenti , dei rischi e delle opportunità sui propri risparmi.