La tabella rappresenta come sono andati 14 mercati anno per anno per 20 anni consecutivi, come si può vedere ogni mercato è rappresentato da un colore.

L’ordine dei colori è in ordine crescente a seconda delle performance ottenute anno per anno. Accanto alla tabella con i rendimenti, viene rappresentata la media dei rendimenti annuali di ogni mercato e la sua relativa volatilità. Nella tabella che segue troviamo i rendimenti cumulativi.

Performance a 20 anni di 14 mercati finanziari

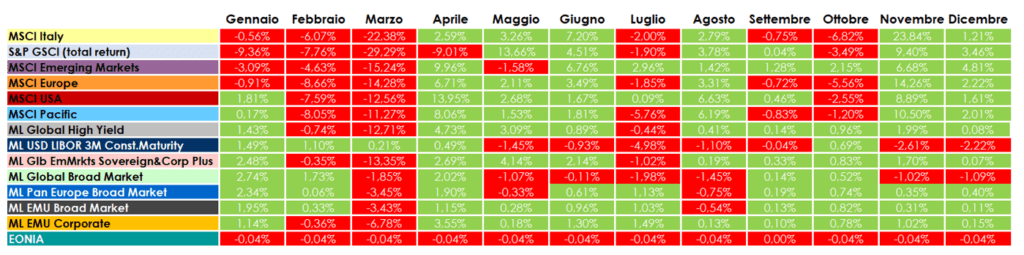

Osservando nella tabella la relazione di rischio rendimento, i mercati azionari emergenti, a fronte di un livello di rischio elevato pari al 20,23%, hanno ottenuto una interessantissima performance media annua del 8,08%. Tuttavia i dati storici evidenziano che non tutti i mercati premiano l’investitore per il rischio che si assume. Infatti l’azionario Italia e le commodities hanno avuto una volatilità rispettivamente del 23,74% e del 22,16% ma hanno registrato le performance peggiori: MSCI Italy – 14,29% e l’indice S&P GSCI -63,86%. In sintesi tanto rischio associato a perdite importanti.

Tra i vari settori, gli investimenti obbligazionari a breve termine in dollari USA, con una volatilità del 9%, hanno avuto una rischiosità sostanzialmente pari a quella delle obbligazioni dei mercati mergenti. L’investitore in 20 anni ha ottenuto in totale un misero +11,08%, nemmeno sufficiente a coprire il patrimonio dall’inflazione. Viceversa i mercati emergenti obbligazionari si collocano al secondo posto delle performance assolute con +279,74%.

Altro dato molto interessante sono gli investimenti a breve termine in euro. Eonia rappresenta l’investimento inteso come liquidità a breve termine, depositi a breve, depositi sul conto corrente etc.. Gli unici rendimenti significativi, con una performance intorno al 3% si sono ottenuti nella prima decade dal 2001 al 2010, mentre nella seconda decade i rendimenti sono per lo più negativi. Con 0,23% la volatilità è la più contenuta tra tutti i mercati presi in esame. Ma è del tutto evidente che si tratta di investimenti nel lungo termine perdenti, penalizzando il capitale anche dall’effetto dell’inflazione. Nella tabella che segue possiamo vedere che è l’unico mercato costantemente in negativo.

Rendimenti mensili nel 2020 dei 14 mercati finanziari presi in esame

Analizzando i mercati maturi, risulta evidente il premio di rendimento che la borsa americana riconosce con costanza ai propri investitori. Se andiamo a confrontare l’indice azionario americano MSCI USA con l’indice azionario europeo MSCI EUROPE, a prima vista ci accorgiamo che la prima ha riconosciuto un rendimento medio annuo doppio rispetto all’Europa (5,52% contro 2,85%) e il mercato americano se pur di poco è stato anche meno volatile. Tale differenziale di rendimento, per mezzo della capitalizzazione composta degli interessi crea una enorme differenza sul capitale finale. Chi avesse investito negli Stati Uniti avrebbe ottenuto una performance cumulativa del + 192,91% rispetto alle borse europee ferme al +75,55%. Mentre come già detto i poveri investitori domestici, sulla borsa italiana avrebbero perso il 14,29%.

Tuttavia anche un buon rendimento medio del 5,52% della borsa USA, può essere vanificato dai costi dovuti alle troppe transazioni finanziarie o a commissioni di gestione annuali troppo elevate. Un costo annuo del 2,5% dimezzerebbe il rendimento della borsa usa e porterebbe a zero il rendimento di quelle europee.

L’alternanza dei mercati verso la parte alta e bassa del mercato ci fa comprendere che per quanto in alcuni periodi questi vengano eccessivamente trainati verso gli estremi con sovra e sotto performance, alla fine la main reversion ovvero il ritorno ai propri valori medi prevale. Ogni mercato tenderà a ritornare al proprio corretto valore di mercato. Ecco perché tra le principali attività di gestione di qualsiasi portafoglio bisogna necessariamente essere effettuare un corretto ribilanciamento delle asset class di investimento.

Conclusioni:

• Nel lungo periodo quasi tutti i mercati creano performance positive.

• Il tempo aggiusta i rendimenti anche quando inizialmente questi possono essere negativi.

• La diversificazione è alla base di ogni buon investimento.

• Investire per obiettivi e a lungo termine aiuta a superare qualche tempesta che periodicamente si verifica sui mercati.

• Un buon ribilanciamento periodico tra i vari mercati che salgono e scendono aiuta a tenere sotto controllo i livelli di rischio e migliora le performance del portafoglio complessivo.

• Conoscere i rendimenti storici per livello di volatilità aiuta ad a creare il giusto mix nei mercati riducendo quelli che costantemente non remunerano il rischio assunto.

• Tenere i soldi sul conto corrente genera una perdita certa.

• Tenere sotto controllo costi e oneri sugli strumenti finanziari utilizzati evita che le performance annuali finiscano nelle tasche della banca anzichè in quelle dell’investitore.

In questo articolo esemplificativo vengono espresse solo alcune considerazioni di base e il risparmiatore troppo spesso è incappato in errori che si sono rivelati fatali per il proprio patrimonio. Essere seguiti da un buon consulente finanziario non è una scelta ma un obbligo verso se stessi e la propria famiglia. Ecco i nostri punti di forza: perché scegliere Travagli Financial/