Sembra calzare a pennello il titolo della canzone di Jovanotti dopo la pubblicazione dei risultati di incasso delle performance fee di Azimut società specializzata nella gestione del risparmio tra le più importanti in Italia con 52 miliardi di asset gestiti.

Le commissioni di performance sono un costo aggiuntivo, più propriamente un premio che generalmente dovrebbe essere applicato quando il gestore di un fondo è stato in grado di aggiungere valore al patrimonio del sottoscrittore per aver svolto un ottimo lavoro.

A quanto si legge dall’articolo, Azimut investimenti applica la commissione su base trimestrale ed evidentemente senza tenere conto del metodo HWM ovvero High Water Mark, un sistema che consente alla società di gestione di maturare commissioni aggiuntive solo se il cliente ha effettivamente avuto “in termini assoluti” un guadagno.

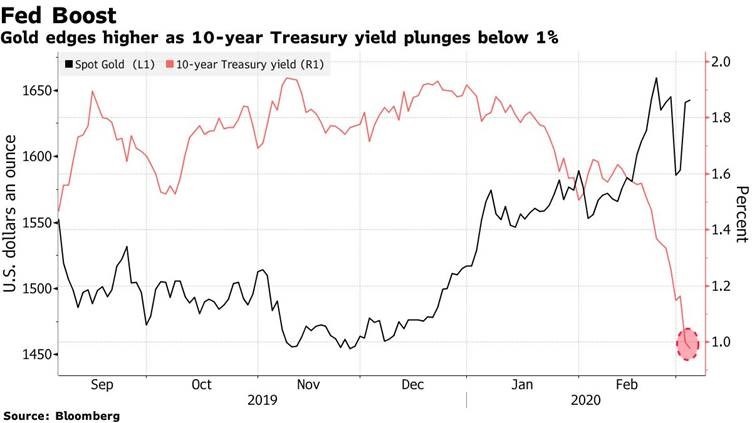

Infatti dopo il primo trimestre 2020 caratterizzato da forti perdite dei mercati finanziari generate dalla diffusione del coronavirus, Il secondo trimestre è stato un periodo in cui i mercati hanno solo parzialmente recuperato i valori di borsa precedenti.

In pratica con la metodologia di calcolo di Azimut, sembrerebbe che la clientela si trova a pagare una ricca ulteriore commissione per la società senza aver ancora raggiunto al 30 giugno i valori di investimento del 31 dicembre. Almeno questo è ciò che il report dell’analista di Mediobanca ha evindenziato nei conti della società.

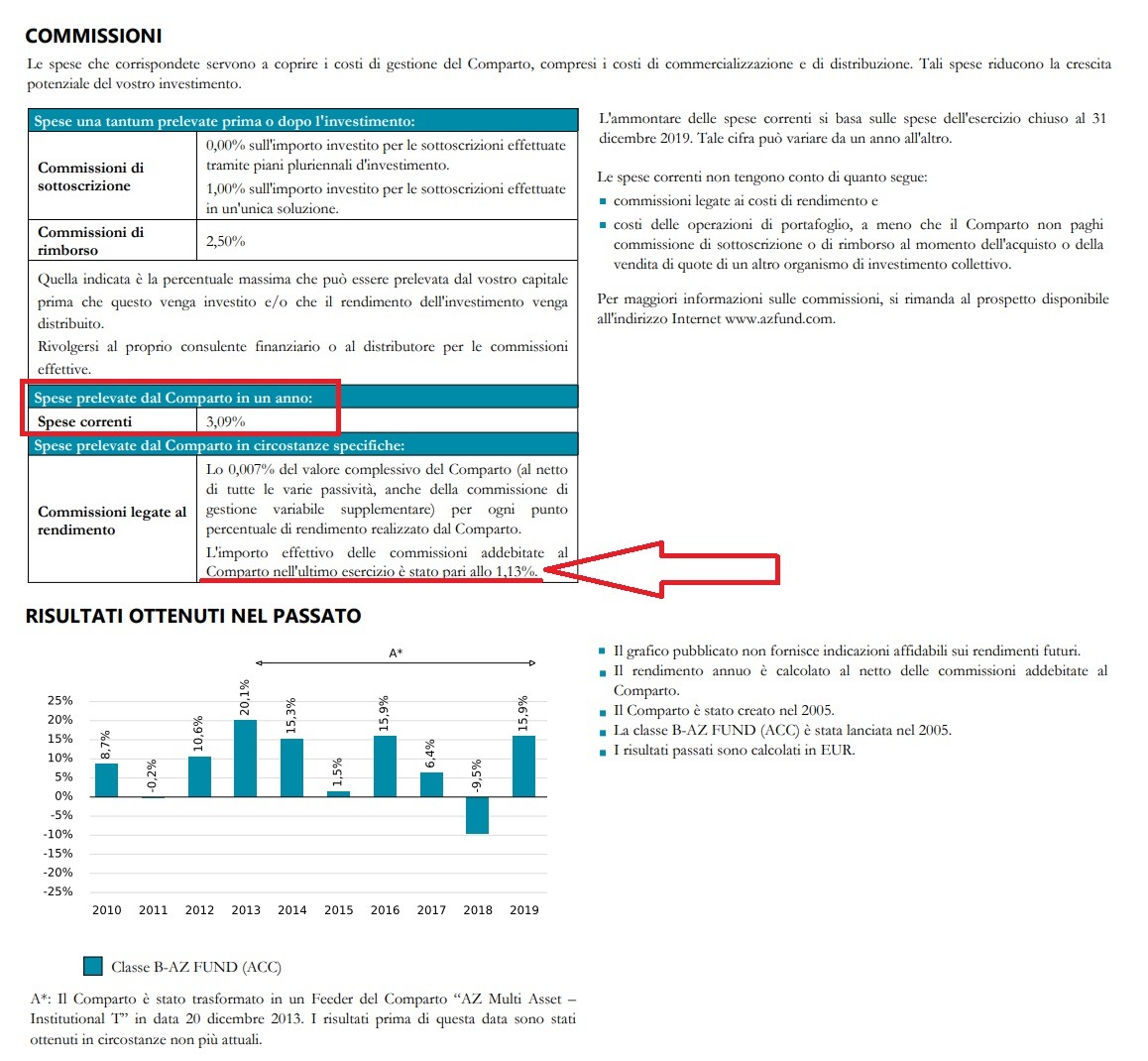

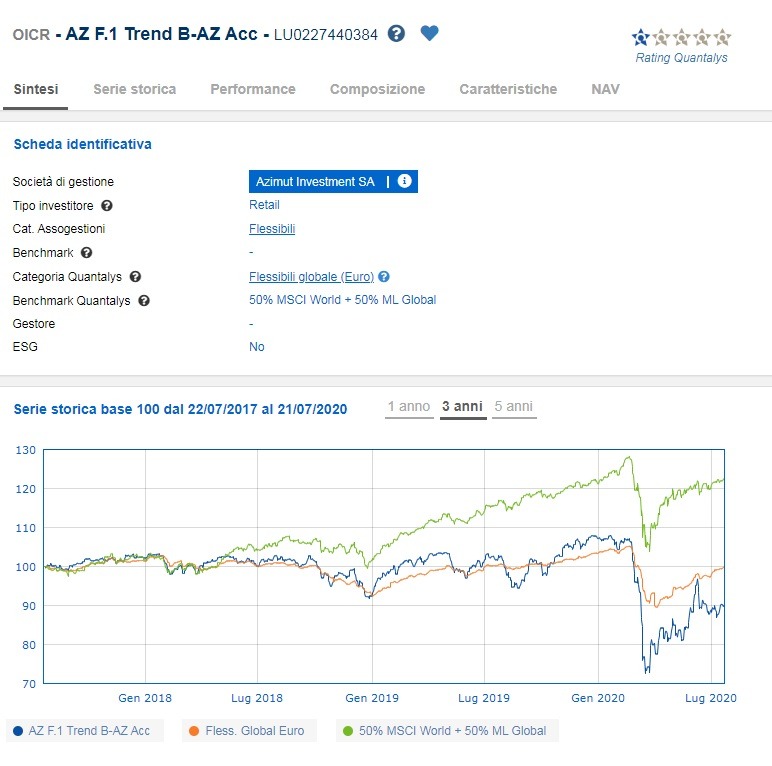

Ma andiamo a vedere un caso pratico, uno dei loro fondi di investimento:

AZ F.1 Trend è il più rilevante per masse con quasi 2 miliardi di euro in gestione.

Come si può vedere dal KID emesso dalla società, nel corso dell’ultimo esercizio 2019 le commissioni complessive sono lievitate fino al 3,09% con un aggravio commissionale rispetto alle commissioni di gestione standard di un ulteriore 1,13%. Si tratta di oneri per il sottoscrittore estremamente elevati che come già detto dovrebbero essere generati da risultati decisamente sopra la media di categoria.

Il fondo in questione appartiene alla categoria dei flessibili, il sottoscrittore fornisce al gestore ampia delega di investimento con la possibilità di arrivare fino al 100% del patrimonio in azioni.

Negli ultimi 3 anni i risultati del fondo sono stati piuttosto deludenti, la performance a 3 anni è negativa di circa il 10% ed è perdente anche in confronto con la media dei fondi flessibili che hanno avuto un risultato mediamente del 10% superiore attestandosi in pareggio. Ma il distacco più evidente è verso un semplice mercato bilanciato che nello stesso periodo ha guadagnato il 20%.

In parole semplici negli ultimi 3 anni il cliente che ha detenuto in portafoglio questo prodotto ha perso circa il 10%

Azimut ha guadagnato le commissioni di gestione standard e in più nel corso del 2019 ha ritenuto di meritare un premio aggiuntivo pur avendo fatto molto peggio di un semplice mercato bilanciato.

A quanto pare nel 2020 la politica commissionale non sembra essere cambiata.

Le commissioni di performance deI 2° trimestre del 2020, il più grande spettacolo dopo il coronavirus ma solo per l’intermediario.

N.B. tutto ciò descritto nel presente articolo si tratta di una opinione personale del titolare del sito, ogni risparmiatore è libero di verificare, informarsi ed avere una propria idea nel merito dei temi trattati. Le informazioni contenute in questo sito non costituiscono un’offerta di vendita di titoli o una sollecitazione all’acquisto di prodotti finanziari.